Molti economisti non hanno previsto la crisi che stava abbattendosi nel mondo occidentale; chi l’aveva intuito non era riuscito a capirne le cause. Cerchiamo di capirne qualcosa con Claudio Virno, collaboratore di “lavoce.info” di cui pubblichiamo, qui sotto, l’articolo.

(di Claudio Virno) Se i risparmi richiedono flesibilità

Come previsto, la riforma (o controriforma) Prodi non è stata l’ultima sigaretta. Nelle ultime settimane, sono in molti, e con diverse motivazioni, ad avere proposto di rimettere mano al sistema previdenziale pubblico in Italia. Il ministro Brunetta, in risposta anche a un pronunciamento della Corte di giustizia europea riguardo alle regole previdenziali dei dipendenti pubblici, ha suggerito di innalzare a 65 anni l’età pensionabile delle donne. Il ministro Sacconi ha poi circoscritto, ma non escluso, possibili interventi di parificazione al solo pubblico impiego. Da ultimo, il ministro Tremonti, da Davos ha fatto riferimento a nuovi interventi sulle pensioni. Un innalzamento dei requisiti anagrafici e contributivi per andare in pensione servirebbe a coprire i deficit di bilancio oggi necessari per condurre politiche anticicliche, rassicurando i mercati circa la sostenibilità del nostro debito pubblico. Vi sarebbero anche ragioni di equità – intra e intergenerazionale – per parificare le regole per uomini e donne, potenziando al contempo i servizi che consentono di conciliare lavoro e responsabilità famigliari.

Da anni anche su questo sito sosteniamo la necessità di accelerare la transizione al sistema pensionistico contributivo introdotto dalla riforma Dini del 1996, rendendolo al contempo in grado di adattarsi automaticamente all’evoluzione della longevità, sottraendo dunque le sue regole attuariali alla discrezionalità dell’operatore pubblico. Piuttosto che tornare a discutere le motivazioni dell’ennesima riforma pensionistica, ci preme qui valutarne il potenziale impatto sui conti pubblici, dato che sino ad ora nessuno si è premurato di farlo.

Calcoli per quattro riforme

Tutti gli interventi prospettati prefigurano modifiche che non toccano le pensioni in essere, ma ritardano in vario modo gli ingressi nel sistema pensionistico tra il 2010 e il 2030, anno in cui sarà pressoché completa la transizione al sistema contributivo introdotto dalla riforma Dini. Le nostre simulazioni si concentrano perciò su queste generazioni, nate tra il 1944 e il 1975. Come in passato (vedi correlate) considereremo inoltre solo il lavoro dipendente, sia pubblico che privato, dato che è molto difficile acquisire informazioni adeguate per compiere simulazioni sul lavoro autonomo. I nostri risultati sono, quindi, da intendere come una sottostima dei risparmi potenziali di vari tipi di riforma, dato che non consideriamo il contributo che verrebbe dall’allungamento della vita lavorativa degli autonomi.

Le ipotesi di base utilizzate nelle nostre simulazioni sono spiegate in dettaglio nel documento allegato. Analizziamo i risparmi potenziali di quattro ipotetiche riforme.

La prima riforma (D) riprende, in forma semplificata ed estendendola a tutta la platea dei lavoratori dipendenti, la proposta Brunetta, portando dal primo gennaio 2010 l’età pensionabile delle donne a 65 anni, sia nel settore pubblico che in quello privato.

La seconda riforma (Q) innalza progressivamente i requisiti anagrafici e contributivi per andare in pensione. In particolare, le cosiddette “quote” minime (la somma di anzianità anagrafica e contributiva) per andare in pensione dovrebbero salire da quota 95 a quota 96 nel 2010, da 96 a 97 nel 2011 e, infine, da 97 a 98 dal 2013 in poi.

Sia la riforma D che la riforma Q riducono i margini di scelta delle famiglie senza intaccare le quiescenze di chi sta andando in pensione. Le successive due riforme sono, invece, basate su un criterio di equità attuariale delle prestazioni.

In particolare, la terza riforma (BB1) riprende la proposta da noi formulata nel 2002, vale a dire introduce riduzioni attuariali di tutte le pensioni maturate dal 2010 in poi per chi, uomo o donna, va in pensione prima dei 65 anni di età previsti dalla riforma Dini per accedere alla pensione di vecchiaia, applicando i fattori di correzione (i coefficienti di trasformazione, recentemente aggiornati) previsti dal regime Dini alla sola quota retributiva della pensione. Gli effetti della riforma tendono dunque a ridursi fino a sparire del tutto con l’avvicinamento della data in cui le generazioni che vanno in pensione sono interamente sotto il regime contributivo. La riduzione dell’importo delle pensioni arriva a un massimo del 23 per cento se si esce a 57 anni e scende a zero se si esce a 65 anni (per uomini e donne). Quindi per coloro che pianificano di andare in pensione a 65 anni, il trattamento rimane invariato rispetto allo status quo.

La quarta riforma (BB2) applica le medesime correzioni attuariali, ma sposta in avanti la finestra di uscita, gradualmente, in modo che l’intervallo di età entro cui viene mantenuta libertà di scelta sia 59-67 anni, a partire dal 2011. Quando questa diventa la griglia di età in cui andare in pensione, la riduzione attuariale si applica solo alle prestazioni di coloro che escono dalle forze di lavoro prima dei 67 anni, ed è massima (23 per cento) a 59 anni.

Nelle simulazioni delle riforme D e Q ipotizziamo che il 60 per cento degli aventi diritto vada in pensione non appena matura i requisiti e il restante 40 per cento un anno dopo. Questo è in linea con l’andamento attuale. Laddove, invece, vengono introdotte riduzioni attuariali alle quiescenze (riforme BB1 e BB2), ipotizziamo invece che gli individui siano indifferenti tra continuare a lavorare o andare in pensione e, quindi, le uscite siano distribuite in modo uniforme nell’ambito delle griglie di età disponibili.

Più risparmi e più equità

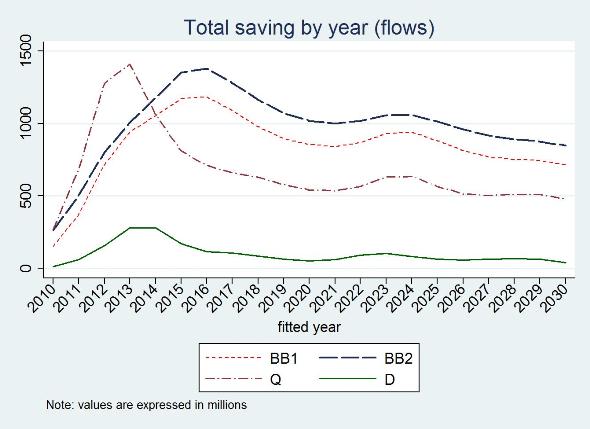

I risultati delle nostre simulazioni sono riassunti nel grafico e nella tabella qui sotto. Il grafico mostra il profilo temporale dei risparmi conseguibili con le varie riforme. La tabella fornisce i risparmi cumulati nei primi dieci anni, fino al 2020. Come si evince dal grafico, la riforma più drastica nell’immediato, quella che si ispira alla proposta del ministro Brunetta e che porta ad aumentare subito l’età pensionabile delle donne, è quella che dà i minori risparmi: arrivano a un picco di 250 milioni nel 2013-2014, per poi scendere progressivamente. La ragione è che sono relativamente poche le generazioni bloccate e, dato il relativamente basso grado di partecipazione femminile in quelle età, si tratta di coorti relativamente poco numerose. Inoltre, i risparmi derivati dal ritardo imposto nel pensionamento vengono in parte vanificati dalle più alte quiescenze che verranno liquidate a queste generazioni al raggiungimento dei 65 anni di età.

La riforma che consente maggiori risparmi nell’immediato è quella che inasprisce le quote. I risparmi potrebbero essere dell’ordine di un miliardo e mezzo di euro nel 2013 (ricordiamo che le nostre simulazioni non considerano il lavoro autonomo), per poi calare dato che anche in questo caso cominciano a essere liquidate pensioni più pesanti alle coorti “bloccate”. Quindi anche i risparmi ottenibili con la riforma (D) si riducono rapidamente scendendo al di sotto di quelli raggiungibili con le proposte BB1 e BB2. Sono proprio queste ultime che generano i maggiori risparmi cumulati, come evidenziato dalla tabella.

Per una volta dunque, la riforma più equa sotto il profilo intergenerazionale e più flessibile è anche quella che comporta i maggiori risparmi. Gli interventi che bloccano le uscite, infatti, hanno perso gran parte della loro efficacia nel ridurre la spesa pensionistica a 15 anni dalla riforma Dini perché è inutile chiudere le stalle quando i buoi sono già scappati. Bene che il confronto sulle varie ipotesi di riforma ne tenga conto.

| Risparmi cumulati, anno 2020 | |

| Riforma | Risparmio cumulato (milioni di euro) |

| BB1 | 9.843 |

| BB2 | 11.350 |

| D | 1.467 |

| Q | 8.979 |