È vivo il dibattito che contrappone il Mes ai coronabond, in realtà strumenti di indebitamento identici. La vera distinzione è tra emissione unilaterale e simultanea di nuovo debito. Con i coronabond l’Italia si illude di spuntare una tripla concessione.

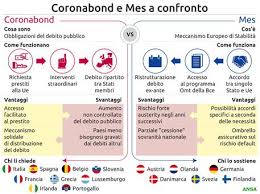

Impazza in Italia, forse come in nessun altro paese, la contrarietà al cosiddetto Mes (Meccanismo europeo di stabilità). Pur nella nuova versione sdoganata dall’Eurogruppo (la possibilità di accedere a fondi fino al 2 per cento del Pil alla sola debole condizione di utilizzarli per la spesa sanitaria), il Mes viene da molti percepito come un compromesso vincolante, e potenzialmente dannoso, rispetto all’ipotesi dei cosiddetti coronabond.

Nomi diversi, stesso debito

Credo seriamente che l’opinione comune su questo tema si fondi su una concezione completamente errata. Che sarebbe, sostanzialmente, questa: l’accesso al Mes comporterebbe per l’Italia l’accensione di nuovo debito (anche se minimamente condizionale e a costi bassissimi) che il paese sarebbe costretto a restituire; i coronabond invece costituirebbero debito “garantito da tutti gli stati Ue”. Il che temo sia erronaemente interpretato da taluni come: con i coronabond l’Italia contrarrebbe debito che sarebbe ripagato da altri.

La contrapposizione tra Mes e coronabond è, in verità, incomprensibile. Perchè nella sostanza coincidono. Il Mes è un fondo assicurativo con quote garantite da tutti i paesi dell’Ue. Supponiamo che una unione sia formata da dieci paesi identici e che ogni paese metta 10 euro in una cassa comune (in realtà ogni paese contribuisce in proporzione al proprio Pil). La cassa comune (cioè il Mes) usa questi 100 euro come garanzia per indebitarsi “a leva” sul mercato, cioè per un ammontare molto più alto di 100 (diciamo 200). Poichè questo debito ha come base di garanzia un fondo ampio, presumibilimente per la cassa comune sarà facile indebitarsi a tassi di interesse molto bassi, e sicuramente più bassi di quelli che ciascun paese da solo riuscirebbe a ottenere. A sua volta la cassa comune, ottenuti 200 euro sul mercato, presterà ai diversi paesi a tassi di interesse similmente molto bassi; con la sola condizione, nel caso specifico del Mes recentemente deliberato dall’Eurogroppo, che il prestito sia usato per spese sanitarie conseguenti all’emergenza Covid.

Difficile trovare differenza alcuna con una eventuale emissione di (cosiddetti) coronabond, che sarebbero presumibilmente titoli di debito emessi per raccogliere risorse da destinare alle spese sanitarie da Covid e garantiti dai tutti i paesi dell’Unione. Il meccanismo è sempre lo stesso. I paesi partecipanti fanno pooling delle risorse (cioè una cassa comune). Un’istituzione comunitaria (il Mes o la Commisisone Europea) utilizza questo fondo per emettere debito a condizioni molto vantaggiose, sfruttando proprio la credibilità del fondo come garanzia, per poi prestare risorse ai singoli paesi a condizioni più vantaggiose di quelle che ciascun paese individualmente potrebbe ottenere sul mercato.

Ovviamente l’ultima affermazione è strettamente vera solo nell’ipotesi in cui tutti i paesi partecipanti alla cassa comune siano identici: Nord Europa (meno rischioso) e Sud Europa (più rischioso) in realtà non lo sono. Il meccanismo della “cassa comune”, dunque, implicherebbe anche un trasferimento dai paesi del Nord verso quelli del Sud, perchè il tasso di interesse a cui la cassa comune si indebiterebbe sul mercato sarebbe una media dei tassi di interesse a cui il Nord e il Sud riuscirebbero ad indebitarsi se si presentassero sul mercato separatamente (costo più basso della media per il Nord, più alto per il Sud).

Tripla illusione

Perchè dunque una parte sia dell’opinione pubblica sia del governo italiano insistono nel rigettare il Mes a favore dell’ipotesi-coronabond, come se si trattasse di due soluzioni radicalmente diverse?

Il motivo credo sia questo. Quando si pensa – erroneamente – ai coronabond non si può avere in mente uno strumento fondamentalmente diverso dal punto di vista finanziario; perché così non può essere: si tratterebbe sempre di emissione di nuovo debito, che (per smentire le interpretazioni più ingenue) andrebbe ovviamente ripagato, esattamente come nel caso del Mes.

Quello che probabilmente alcuni hanno in mente è che mentre nel caso del Mes l’Italia accenderebbe nuovo debito in via unilaterale (cioè da sola), l’emissione di coronabond sarebbe simultanea da parte di tutti paesi dell’Unione. In questo modo l’Italia eviterebbe la presunta onta di emettere nuovo debito in via unilaterale. La contrapposizione logica corretta, quindi, non è quella tra Mes e coronabond – che, come detto, sono la stessa cosa – bensì quella tra emissione unilaterale di nuovo debito (seppur garantito da una “cassa comune” e quindi, per l’Italia, a condizioni migliori rispetto ad una nuova emissione di Btp) ed emissione simultanea.

Tuttavia, anche nel caso dei coronabond, non ci sarebbe nessuna garanzia che tutti i paesi dell’Unione ricorrerebbero a nuove, e simultanee, emissioni di debito. Con i coronabond l’Italia si illude quindi di spuntare una tripla concessione. Primo, emissioni di debito a tassi di interesse garantiti (condizione già ottenuta con il nuvo Mes). Secondo, l’impegno di tutti i paesi dell’Unione a emettere simultaneamente nuovo debito (la Grecia, colpita in modo minimo dalla crisi Covid, potrebbe per una volta – e incredibilmente – trovare vantaggioso non farlo e questo sarebbe nell’interesse di tutti i paesi dell’Unione). Terzo, l’impegno di tutti i paesi ad emettere nuovo debito sotto la sigla coronabond (e non Bund per la Germania o Btf per la Francia o Bonos per la Spagna). Ma per quale motivo la Germania, se anche decidesse – come in realtà ha già fatto – di emettere nuovo debito per finanziare le spese per Covid, dovrebbe farlo sotto forma di coronabond anziché di Bund? La risposta di molti sarebbe, credo: per solidarietà europea. Ma il Nord Europa non ha a suo modo già mostrato solidarietà accettando la condizionalità minima del Mes, che permetterebbe ai paesi del Sud di indebitarsi a condizioni decisamente più convenienti rispetto a quelle che il mercato imporrebbe se gli stessi paesi si presentassero da soli?

Presentarsi al tavolo delle trattative avendo già minato la credibilità dell’unico strumento realisticamente implementabile, cioè il Mes, denota una certa ingenuità politica. Ottenere fondi pari al 2 per cento del Pil a tassi di interesse molto vicini a zero (e sicuramente inferiori a quelli delle nuove emissioni di Btp) denoterebbe invece una certa intelligenza finanziaria.

Il che non toglie che valga la pena, in ogni sede, continuare a insistere perché finalmente l’Ue si doti di strumenti di indebitamento comune, gli Eurobond, che facciano da apripista a una vera unione fiscale. Ma quello degli Eurobond è un progetto a lungo termine, e completamente diverso, perché presuppone la creazione di una capacità fiscale comune europea. Come sempre accade, l’ottimo è nemico del bene.

Tommaso Monacelli, da www.lavoce.info